マンション購入時の

住宅ローンの注意すべきポイント

を知りたい。

こんなテーマに関する記事です。

住宅ローンに関して、基本的な注意点をわかりやすく説明しています。

住宅ローンを検討される際には、いくつかの点で、

注意すべきポイント

があります。

その内容は、主に、

・住宅ローンを借りる先

・住宅ローンの審査基準

・借入期間

・返済方法

・手数料と保証料

・団体信用生命保険

といったカテゴリーに分類することができます。

このページでは、住宅ローンの概略について

わかりやすく説明しています。

それらの内容について、順に、注意点とあわせてわかりやすく説明しています。

住宅ローンを借りる先

住宅ローンを借りる先は、

都市銀行、地銀、信用金庫、農協、ネット銀行

もしくは

フラット(住宅金融支援機構)

での選択になります。

借り入れをする金融機関によって、審査条件や金利も多少異なってきます。

例えば、A銀行は審査がNGでも、B銀行で審査OKというケースもあります。

また、フラット35は、住宅金融支援機構(旧住宅金融公庫)の住宅ローンです。

固定金利での借入になりますので、借入期間中の金利が一定です。

ただ、金利の水準が、変動金利よりは高めになります。

その代わり、金利上昇の心配がないというメリットがあります。

また、フラットの場合は、1年以上のご勤務実績があれば契約社員の方でも対象になります。

もちろん、銀行の場合も、固定金利を選ぶこともできます。

その場合、全期間を固定金利にするプランの他、例えば、当初10年間を固定金利にするプランなどもあります。

(金融機関によっても、プランの内容が異なる場合があります。)

※ちなみに、会社によっては、提携している銀行があったり、あるいは、労働組合にはいっておられる場合は、「ろうきん(中央労働金庫)」を利用するという選択肢もあります。

また、ネット銀行の場合は、いくつかの注意点があります。

ネット銀行で住宅ローンを組む際には、

注意すべき点があります。

ネット銀行の注意点

ネット銀行は、金利が低いというメリットがありますが、実際の手続き上、下記の2点に注意が必要です。

事前審査が簡易

ネット銀行の場合、住宅ローンの事前審査が「簡易な内容」になっていることが多く、結果、

本審査でNGなるリスク

があります。

ですので、事前審査は、銀行など従来からの金融機関も含めて、複数の先で審査しておいたほうが良いと言えます。

また、仲介をする不動産会社の中には、ネット銀行だけの事前審査は、受け付けない場合もあります。

本審査や、住宅ローン契約から実行にかかる日数に関する問題

ネット銀行の場合、

本審査にかかる日数

や、

住宅ローンの契約(金銭消費貸借契約)から住宅ローンの実行日までの日数

が、従来の金融機関より長くかかる場合が多いというのが実情です。

その際、売買契約に記載されている決裁などのスケジュールに、支障がでるリスクがあります。

買主都合でスケジュールが遅延して場合は、最悪、違約になる可能性もあります(賠償金の対象)。

※「決済」とは、

決済とは、売買の最終段階の手続きのことです。

決裁では、売買代金の授受と、物件の引き渡しを行います。

ちなみに、手続き上のフローとしては、下記になります。このフローの最後の段階が、決済になります。

申し込み

▼

住宅ローンの事前審査

▼

売買契約

▼

住宅ローンの本審査

▼

金融機関との住宅ローンの契約(金銭消費貸借契約)

▼

決済

売買契約に記載する決済などのスケジュールの設定には、事前に、金融機関の手続きに必要な日数を確認しておくことが重要になります。

必要な日数を確認した上で、余裕をもったスケジュールを売買契約書に記載するようにします。

万が一、銀行都合で決済に間に合わなかった場合は、買主都合による「違約」となるリスクがあり、場合によっては、「違約金」の負担が発生する可能性があります。

いずれにしても、念のため、事前審査は複数の金融機関に行っておくようにしましょう。

ネット銀行の利用には、注意が必要です。

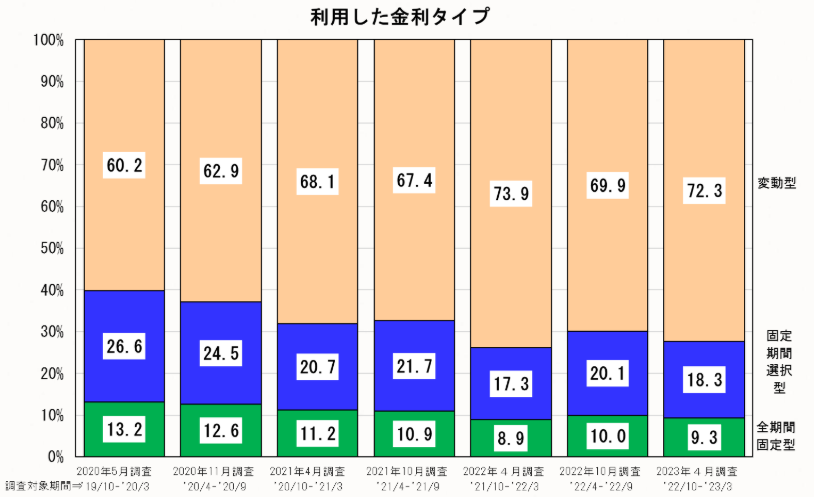

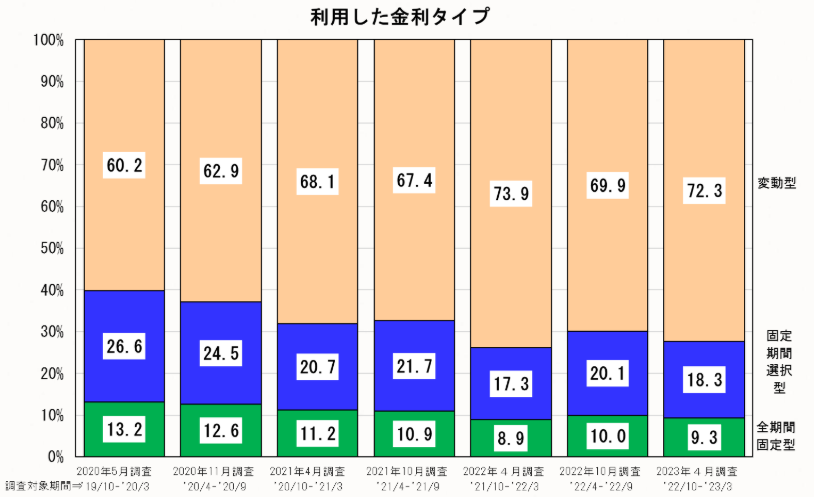

【参考】固定金利と変動金利の利用割合

ちなみに、固定金利と変動金利の利用割合は、下記の資料によると、

変動金利が約7割

となっています。

住宅ローン利用者の実態調査 【住宅ローン利用者調査(2023年)】住宅金融支援機構

画像引用;上記画像は、住宅ローン利用者の実態調査(住宅金融支援機構)の資料から引用しています。

https://www.jhf.go.jp/files/400366409.pdf

住宅ローンの審査基準

銀行によって、審査内容は異なりますが、基本的には、

返済負担率(税込年収に占めるローンの年間総返済額)

で審査します。

お車のローンなど毎月の返済がある場合は、その分を税込年収から引きます。

多くの金融機関は、返済負担率が、

年収に対して、25%~35%以内

になることを基準に審査します。

その割合は、年収の金額によっても変わってきます。

フラット35の場合、年収400万円未満で30%、400万円以上で35%までとなってます。

審査基準は金融機関によって微妙に異なっています。

住宅ローンの借入期間

お借入れできる期間は、最長で35年です。

但し、完済予定については、概ね、80歳未満の年齢制限があります。

ですので、35年でお借入れする場合は、45歳(44歳)までにお借入れのスタートをする必要があります。

もちろん、お借入れができるかどうかは、銀行の審査次第になりますし、無理のない借入設計をする必要があります。

また、年齢制限に関しては、金融機関によって、ルールが異なります。

詳しくは、検討されている金融機関の住宅ローン窓口まで確認するようにしましょう。

住宅ローンの返済方法について

返済方法には、

・元利均等返済

・元金均等返済

の2種類の返済方法があります。

元利均等返済

元利均等返済は、毎月の返済金額が一定額になります。

具体的には、毎月の返済額は、「元金返済額+利息額」で構成されています。返済額を一定にする為、その割合を調整する形になりますので、結果、返済がスタートした当初は、

利息額の割合が大きい

ことになります。

つまり、元金がなかなか減っていかないということになります。

金利が高い時代は、当初はローンの返済額の大半が利息分に割り当てられ、元金がなかなか減っていかないという事態になっていましたが、現時点では金利も低いですので、以前のようなことはありません。

ただ、将来金利がアップしていく可能性はあります。

銀行に相談に行かれた際に、具体的な数字を確認されると良いでしょう。

元金均等返済

元金均等返済は、毎月返済する元金が一定なので、確実に元金が減っていきます。利息も借入金額に従って減っていきます。

つまり、借入当初は「元金返済額+利息額」の利息額が一番高く、それが徐々に減っていくということになります。

・借入当初は、「元金返済額+利息額」の利息額の部分が多くなるので、結果、返済額が多くなる

・その後、元金は徐々に減っていきますので、それに対する利息も同時に減っていき、結果毎月の返済額の総額も段階的に減っていく

ということになります。

こちらも、銀行に相談にいかれた際に、具体的な数値を確認して判断しましょう。

住宅ローンの手数料と保証料

住宅ローンを借入する際は、

銀行への手数料

と

保証料

が必要になります。

銀行の手数料の金額は、金融機関によって異なりますが、

定額で設定している場合は、数万円(10万円以下)

の場合が多いです。

ただ、金融機関によっては、借入額からの割合(定率)で設定している先もあり、その場合は高額になる可能性もある為、事前に確認しておきましょう。

また、フラット35の場合は、取次店が間に入ります。

その際の手数料は、借入額に対しての割合で設定している先が多いです。

また、通常、事務手数料の最低金額が設定されています。(借入金額が少ない場合ケースもある為)

例)ARUHIの場合;事務手数料は融資金額の2.0%(消費税別)

また、保証料というのは、

保証会社が金融機関に対して、その住宅ローンに対する保証をおこなう為の費用

になります。

ちなみに、この保証は、対金融機関に対してのものですので、債務者の債務を保証するものではありません。

つまり、住宅ローンの返済ができなくなって、保証会社が金融機関に対して保証を実行したとしても、住宅ローンの契約者は、返済の義務が残るということになります。

保証料は、2020年時点では、借入金額の2%前後の場合が多いです。

また、保証料も含めて借入する場合は、金利が若干高くなります。

団体信用生命保険について

住宅ローン期間中に、万が一の場合のことに備えて、団体信用生命保険に加入することになります。

通常、費用負担なく入れますが、

3大疾病保障特約

あるいは

10大疾病保障特約

など、保険の枠を広げたプランの場合は、金利がアップするなどの条件がつく場合があります。

詳しい内容は、銀行で説明を受けてご判断されるとよいでしょう。

団体信用生命保険にはいることが住宅ローンの条件になりますので、

直近に大きな病気をされた場合

などの申告内容によっては、ローンが通らない場合もあります。

銀行の事前審査の際には団体信用生命保険の条件は問われませんので、事前審査OKでそのまま売買契約に進んだ後に、

銀行の本審査の団体信用生命保険の箇所でNG

になってしまうケースもあります。

大きな病気をされたことがある場合(3年以内)は、先に銀行もしくは仲介業者の担当者に確認されたほうがよいでしょう。

銀行によっては、「ワイド団信」という、引受範囲を拡大したプランを設けている場合もあります。

あるいは、

フラットの団信なしプラン

を選択するという方法もあります。

また、どんな疾病が対象になるのかなどについては、下記ページに詳細を記載しています。

3年以内に大きな病気をされた場合は、

団信の対応をどうするかを事前に検討しておきましょう。

さいごに

住宅ローンは、なるべく、条件の良い先を選定すると良いのですが、ネット銀行の場合は、上記に記載しているような点で、注意が必要になります。

ですので、少なくとも、

・事前審査は、複数の先にだしておく

・売買契約書に記載する決済などのスケジュールは、余裕をもって設定しておく

・団信に不安がある場合は、事前に対応策を検討しておく

という点に、特に注意するようにしましょう。

以上、住宅ローンの基礎知識についての説明でした。